De nombreux contribuables qui louent des biens immobiliers vides font le choix de les accueillir dans un SCI (Société Civile Immobilière). A partir du moment où la location est vide et que le SCI est soumis à l’impôt sur le revenu, l’investisseur a une charge administrative supplémentaire : elle doit être avant le début du mois de mai. Une autre approche pour les locataires conventionnels en attente de la période d’imposition pour couper la déclaration de revenus de la propriété en 2044 Quel que soit l’appareil (location classique, Pinel, Duflot, etc.), si vous avez un SCI, vous devez remplir la déclaration 2072 et les deux pièces jointes avant le début de mai 2021. Une approche qui doit être faite correctement pour optimiser la taxe. Ils déclareront les loyers et déduiront les dépenses de l’année écoulée. L’impact sur l’impôt est important : tout prélèvement déduit de la déclaration d’impôt SCI 2072 permet des économies au niveau de l’impôt sur le revenu ET des cotisations de sécurité sociale.

Par exemple , dans la déclaration de 2072 EUR, M. Correcetontax déduit des revenus des actifs. Il permet d’économiser des impôts (minimum 11%, un maximum de 45% ou 110€ moins taxes) et des impôts sociaux (17,2% ou 172€ de réduction d’impôts). Le taux de 11% s’applique pour la première fois au rendement 2021.

Lire également : Prospection foncière : stratégies efficaces pour réussir

Le point important est de se rappeler que tous les aspects techniques qui concernent les opérateurs de crédit-bail « conventionnels » lorsqu’ils remplissent une déclaration de revenus 2044 Le revenu foncier s’applique aux personnes qui sont en ICS. Avoir une propriété dans un IBS ne change pas le niveau des règles de l’impôt sur le revenu et ne permet pas n’a pas d’optimisation fiscale par rapport à une propriété non-SCI. Vous déduisez les frais de la même manière, vous avez les mêmes conditions qui doivent être remplies, les optimisations sont est le même. La seule chose que les changements se produisent au niveau administratif : Vous devez retourner 2072 (avant le début du mois de mai) et terminer le report sur le 2044 sera différent.

Par conséquent, je vais détailler la déclaration de 2072 case par champ afin que vous puissiez déduire le plus possible, ce qui minimise l’imposition. C’est la scène plus important, où rien ne doit être oublié. Ensuite, j’expliquerai où vous devez faire le report lorsque vous êtes confronté à votre déclaration de revenus.

Lire également : Astuces pour ne pas payer une résidence secondaire : économisez sur votre maison de vacances

Plan de l'article

- Comment puis-je remplir la déclaration SCI 2072 ? Déclarations de réduction d’impôt boîte par boîte.

- Le loyer et le revenu du SCI : case 1 à 5.

- Honoraires et dépenses déductibles de revenus de biens dans le SCI. Ligne 6 à 17

- Déduction des intérêts sur l’emprunt : Assurez-vous d’oublier !

- Fin de l’annexe 1 de la déclaration de 2072 : cases 22 à 27.

- Après l’annexe 1, prenez le temps de bien transférer à la page 1 du rapport de l’ICS 2072. Champs R1 à R5.

- Pensez-vous également que vous devez produire une déclaration de revenus de 2044 après avoir créé le 2072 pour l’immobilier dans IBS ?

Comment puis-je remplir la déclaration SCI 2072 ? Déclarations de réduction d’impôt boîte par boîte.

La déclaration 2072 a une feuille principale et deux annexes : il y a deux rubriques que vous devez remplir très soigneusement (le reste est seulement de l’administration). Le plus important est sur le formulaire Annexe 1, alias 2072-S-A1-SD. Je vous conseille de le remplir d’abord. Je vais commencer par le Champ pour le champ avant la Se référant aux déplacements. Vous pouvez utiliser ce document pour optimiser les frais déductibles. Bien sûr, vous déclarez les revenus et les dépenses pour l’année passé.

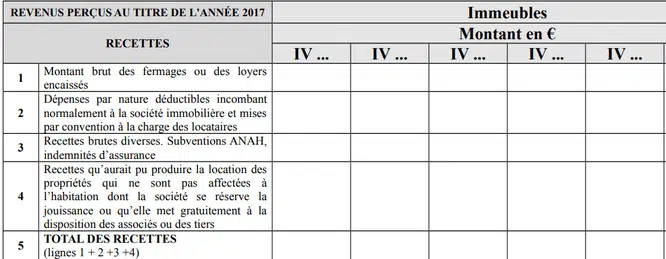

Le loyer et le revenu du SCI : case 1 à 5.

1 : Les loyers reçus l’année dernière sont indiqués. Les loyers prépayés doivent également être inclus. Par exemple, si vous avez reçu un loyer de 10 000$ et un loyer de 1 000$ avant 2020, vous devrez entrer 11 000$ dans la zone 1 si le compte de résultat de l’IPS 2072 est établi en 2020 (c’est-à-dire 2021).

Si vous avez proposé la location pendant Covid, j’ai expliqué comment cela fonctionne ici : la location pendant le confinement — comment déclarez-vous 2021 ?

2 : Si votre locataire a payé une redevance que vous devez payer (aux frais du propriétaire), vous devez les fournir dans ce cas. Imaginons que vôtre Le locataire paiera le travail normalement à vos frais, vous serez imposé, malgré tout.

3 : Les subventions reçues (ANAH) doivent être déclarées en ligne 3 et sont taxées. Le dépôt n’entraîne pas de taxes et n’a donc pas besoin d’être inclus dans cette boîte. D’autre part, si vous utilisez le dépôt pour compenser la compensation pour le loyer impayé, vous devez ajouter le montant (les autorités fiscales le considèrent comme un loyer et l’imposer).

La ligne 4 n’est valable que pour ceux qui offrent un hébergement gratuit.

Le montant total est fait en ligne 5. Il s’agit du loyer brut imposable dont vous pouvez déduire les frais.

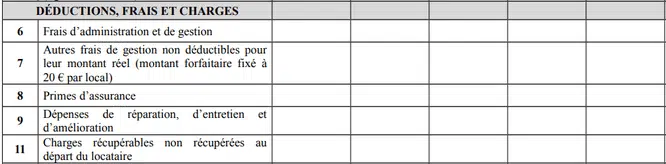

Honoraires et dépenses déductibles de revenus de biens dans le SCI. Ligne 6 à 17

La chose la plus importante commence, vous devez faire attention à ne rien oublier. Tout montant spécifié dans ces champs vous permet de pour abaisser la taxe et charges sociales.

6 : Vous pouvez déduire les montants versés à une personne (salaires et impôts de sécurité sociale). Si vous avez des frais pour un Location, pour un conseiller fiscal remplissant la déclaration de revenus, ou à un tiers effectuant des travaux administratifs ou liés au bail, tout est déductible. bon à votre comptable qu’il peut décrire sa facture en détail afin de pouvoir déduire une partie des honoraires. Contributions à une organisation pour vous aider à gérer votre location (UNPI…) sont également déductibles dans cette case. Enfin, si vous avez un avocat, un huissier ou un autre pour une procédure sur la propriété (conflit avec le locataire ou les entrepreneurs…) Les montants sont déductibles du revenu de biens à la rangée 6.

7 : Vous pouvez déduire 20€ par chambre louée. Les autorités fiscales croient que ce sont les frais postaux et téléphoniques qui doivent être échangés avec le locataire.

8 : Vous payez une assurance de propriétaire non occupant pour le bien locatif. Ce montant est déductible, vous pouvez le déduire à la ligne 8.

9 : Cette ligne s’applique aux travaux qui peuvent être supprimés avant que les taxes ne soient engagées. Attention, les travaux de construction ne sont pas déductibles et les améliorations et les réparations sont déductibles. Un domaine difficile à remplir, mais très important pour réduire les impôts. Mon article est basé sur tous les travaux qui sont déductibles ou non déductibles du revenu de base. Les autorités fiscales peuvent vous demander des détails sur cette case (charge globale, type, date…). N’oubliez pas de garder toutes les factures !

11 : Si votre locataire est parti sans frais, vous pouvez le déduire ici. Imaginons qu’il n’ait pas descendu la propriété et que vous ayez besoin d’obtenir 80€ payer de Sweep vous pouvez déduire 80€ en ligne 11.

12 : Les indemnités de dédouanement payées sont déductibles si vous demandez au locataire de partir pour mieux louer. Notez que si vous utilisez ont forcé votre locataire à vivre dans la propriété, il n’est pas possible de déduire les coûts d’expulsion.

13 : L’impôt foncier est déductible. Attention à la nuance, les autorités fiscales effectuent de nombreux contrôles fiscaux. Vous pouvez déduire l’impôt foncier, mais pas l’impôt sur Déchets ménagers. En fait, c’est le locataire qui devra payer les déchets ménagers. Pensez à regarder le dos de votre impôt foncier, où vous pouvez distinguer entre la partie » Taxe foncière » (déductible) et la partie « Déchets ménagers » (non déductible). Cet article traite de la distinction des déchets ménagers dans l’impôt foncier et vous donne un Les déchets ménagers ont été fournis aux locataires au cours des dernières années si n’ont pas fait cela. Si vous avez payé pour les déchets ménagers et ne le voulez pas pour réclamer le locataire, il n’est pas possible de les déduire sous pénalité de redressement fiscal.

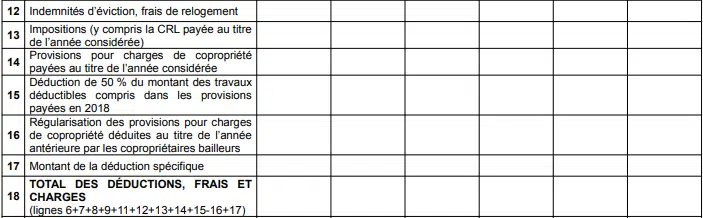

14-16 : Il s’agit de personnes qui louent en copropriété. Le fiduciaire ou l’Agence vous enverra un relevé indiquant les provisions pour dépenses payées au cours de l’année de déclaration (déductible) et la partie des déductions pour dépenses déduites l’année dernière qui se rapportent réellement à des dépenses non déductibles (taxables). La ligne 14 réduira le revenu imposable de biens et le 16 augmentera.

Par exemple , M. Correcetontax a payé 1 000 euros de dépenses de copropriété d’ici 2020 et les a déduites dans la déclaration d’impôt sur le revenu de 2021 2020. En 2021, il a de nouveau payé des frais de copropriété (1 100 euros) et le syndic l’a informé que sur les 1 000€ de 2020, seulement 800€ ont servi à financer des travaux déductibles. Nous demanderons donc à M. Corrigetontax de déposer 14€ en ligne pour la déclaration d’impôt 2021 en 2022 (il déduira ce qu’il a payé). Il sera également invité à miser 200€ sur la ligne 16. En fait, il a retiré 1 000 euros d’ici 2020, alors que 800 euros seulement étaient déductibles. Il est donc nécessaire de réintégrer les 200 euros dans le revenu imposable. En raison de la différence de temps entre le moment où vous payez vos dépenses et le moment où elles sont utilisées, vous devez remplir la déclaration de cette façon. Seul le syndic pour des renseignements généraux ; il est très compliqué (pour ne pas dire impossible) de trouver les chiffres en regardant vos déclarations. Malheureusement, certaines entreprises ne vous fournissent pas les informations gratuitement et ne les facturent pas pour vous.

15 : Méfiez-vous de la ligne 15 ! J’ai la photo de 2020 parce que cette ligne était bizarre. Malheureusement, il y a une nouvelle fonctionnalité sur cette boîte en 2021. Pour 2020, l’article vous dit ce qui suit : comme je l’ai expliqué dans plusieurs articles sur mon site, et en particulier dans mon guide immobilier, le travail a fait l’objet d’un calcul spécial en 2020, qui était également valable pour les condominiums. Ils pourraient inclure en ligne 15 la moitié du travail inclus dans les allocations déduites en 2019. Nous devons donc examiner ce qui a été mis en ligne à l’époque, et s’il y avait du travail, nous devrions inclure 50 % dans le champ 15 de cette année. Je vais vous guider vers mon guide ci-dessus pour la spécificité du travail d’urgence. Cette ligne 15 réduira l’impôt, mais si elle cesse d’exister en 2021, un autre dispositif la remplacera afin de compléter les détails de l’ouvrage. Pour 2021 : Les autorités fiscales concluent que cette régularisation est promis. J’ai écrit un article entier qui vous aidera à remplir ce champ correctement, compte tenu de la complexité. Vous trouverez également une vidéo explicative et des exemples : comment remplir le nouveau champ pour la réintégration de l’œuvre déduite dans la déclaration 2021 ? Vous pouvez également suivre la formation de ma propriété ci-dessous pour plus de détails.

Le total des dépenses déductibles est effectué en ligne 18 (vous remarquerez que la ligne 16 augmente le revenu imposable, comme je viens de l’expliquer. Il est donc normal de les soustraire des charges ici).

Déduction des intérêts sur l’emprunt : Assurez-vous d’oublier !

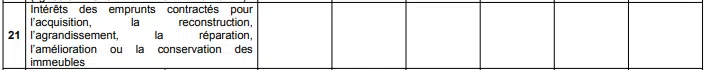

La ligne 21 est de la plus haute importance : les intérêts sur les prêts payés sont déductibles. Malheureusement, beaucoup s’arrêtent ici, alors que vous pouvez déduire beaucoup de choses sur cette ligne : commissions bancaires (frais de dépôt), la contribution à un fonds de garantie des investissements, les frais hypothécaires et, en particulier, l’assurance emprunteur. Nous avons déterminé que vous pouvez déduire ces frais même si la propriété n’a pas encore été louée pour causer un déficit.

Tu as fait le plus dur. À partir de ce moment, vous avez déduit tout ce qui pouvait être enlevé du terrain pour réduire l’impôt. Il reste plusieurs formulaires et rubriques pour remplir le 2072, mais il ne s’agira que de remises ou d’ajouts de rangées. Je prends encore le temps de remplir et de mettre en évidence l’annexe 1 deux titres importants.

Fin de l’annexe 1 de la déclaration de 2072 : cases 22 à 27.

Comme demandé en ligne 22, ajoutez les revenus (ligne 5) et allégez les frais (lignes 18 et 21). Ici, vous obtenez un revenu imposable. Il augmente votre impôt (selon de la classe fiscale frontalière) et sur cette base, vous payez également des cotisations de sécurité sociale.

Par exemple , Correcetontax reçoit 100€ de revenu de base imposable en ligne, 22. Il est dans un disque à 30%. L’impôt sur les biens provenant de la propriété sous-cotée dans le SCI est de 100* 30% 100* 17,2% ou 47,2€.

La ligne 23 concerne ceux qui avaient un régime fiscal et qui ne se conforment pas à la société de crédit-bail. Les autorités fiscales remettront ensuite en question les avantages fiscaux dans ce domaine. La ligne 24 est assez explicite et généralement inutile. La plupart du temps, il suffit de copier la ligne 22 à la ligne 25. Si vous n’avez pas d’autre IDS, la ligne 26 sera vide et vous pouvez transférer le montant de la ligne 22 en ligne à 27 !

Après l’annexe 1, prenez le temps de bien transférer à la page 1 du rapport de l’ICS 2072. Champs R1 à R5.

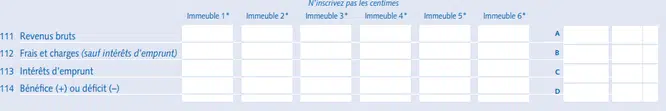

Cependant, n’oubliez pas de terminer l’aspect technique dans l’annexe 1, n’oubliez pas de prendre la section sur la première page du retour de 2072. C’est ce que Solde, qui est utilisé par les impôts, il serait dommage de gâcher votre travail en déplaçant le mauvais nombre. Je vous assure, c’est très facile à remplir. Le cadre ci-dessous est important.

Il suffit de lire, mais je suis toujours en train de gérer les 5 boîtes. R1 : Il s’agit des loyers avant déduction des dépenses. Autrement dit, il suffit de transférer le montant de la ligne 5 de l’annexe 1 de 2072 qui vient d’être rempli (vous devez également ajouter les lignes 23, 24 et 26, mais dans la plupart des cas, ils sont de 0€).

R2 : Seule la plante est indiquée, c’est-à-dire le montant de la ligne 9.

R3 : Tous les frais sauf les intérêts des obligations sont affichés. Les œuvres sont incluses (donc elles sont répertoriées dans R2 et R3). Plus précisément avez-vous déjà calculé cela en ligne 18

A4 : Seuls les intérêts sur les obligations et les frais bancaires sont indiqués. C’est le changement de l’important encadré numéro 21 que nous avons décrit en détail.

R5 : Le revenu (ou déficit) imposable de biens est disposé. C’est la ligne 27. Assurez-vous d’obtenir le résultat suivant : R1 — R3 — R4 = R5 . Si le résultat est négatif, définissez le signe moins.

Ce cadre doit être complété correctement, car il est utilisé par les autorités fiscales pour calculer l’impôt, mais aussi le déficit dans le cas applicable. Nous avions vu ces règles Il y a certains, selon que le déficit des travaux, les intérêts sur les prêts ou d’autres impôts (voir l’article sur le déficit foncier dans la section « Immobilier » de mon site). Les autorités fiscales seront en mesure d’effectuer les calculs spécifiques en utilisant la source du déficit grâce aux champs R2, R3 et R4, de sorte qu’ils doivent être remplis correctement.

Pensez-vous également que vous devez produire une déclaration de revenus de 2044 après avoir créé le 2072 pour l’immobilier dans IBS ?

J’ai insisté sur le cadre précédent parce que c’est lui qui sera choqué par votre déclaration de revenus. En fait, ce n’est pas la déclaration de 2072 qui va L’impôt est votre déclaration de revenus que vous faites en mai. Vous devez remplir une déclaration de revenus fonciers de 2044 (salaires, etc.), mais d’une manière plus simple qu’une personne louée par SCI. Plus précisément, il suffit de remplir un cadre qui se trouve à la première page de la Déclaration de 2044. Il est celui qui se trouve à la première page, qui est au bas de la page.

C’est très simple. Le montant que vous entrez dans la case R1 de Rendement 2072 sera est indiqué à la ligne 111. Le chiffre dans R3 de 2072 va en ligne 112. Le R4 en ligne 113 et le nombre total de R5 arriveront à la ligne 114. Vous pouvez vérifier à nouveau si vous obtenez 111 — 112 — 113 = 114. Lors de la soumission de la déclaration en ligne sur le sujet de « Tax Gov », les autorités fiscales prendront soin de le reste seul. Il suffit de spécifier ces 4 chiffres dans les lignes 111 à 114. La taxe sera calculée et envoyée à votre avis fiscal dans Septembre.

Vous louez une propriété vide (Pinel ou non) ? Pour faire vos déclarations de revenus, prenez le temps de vous renseigner sur les déclarations de revenus ! L’important est de les remplir correctement pour miner la fiscalité ! Pour vous aider, j’ai créé un guide étape par étape qui vous guidera avec tous les conseils fiscaux importants pour optimiser vos déclarations de revenus. Découvrez les bonnes questions : Si vous incluez les dépenses dans la réduction d’impôt ou les retirer du pays ou les conserver pour des gains en capital ? Comment corriger si j’ai oublié d’expliquer le prêt/le travail dans l’année de publication ? Où pouvez-vous trouver les cases sur la déclaration en ligne, que peut-on déduire d’eux ect… ? Comment optimiser la retenue d’impôt sur mon bien locatif ? Les réflexes seront disponibles au moment de la déclaration d’impôt, ce qui permet plusieurs centaines d’euros d’économies.

Guide fiscal pour les loyers vides classiques

Guide fiscal pour la location d’une propriété Pinel